Velice silný růst globální pěněžní zásoby představuje pro riziková aktiva velice pozitivní faktor

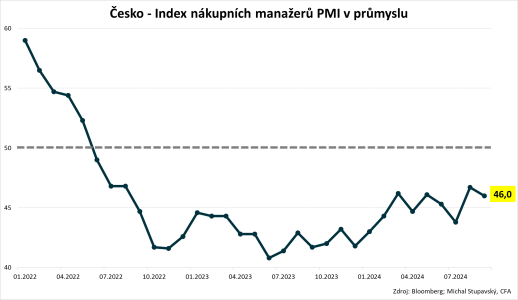

V úterý byl zveřejněn český index nákupních manažerů PMI za září. Index poklesl ze 46,7 bodů na 46,0 bodů, a i nadále se tak nacházel poměrně hluboko pod 50-bodovou linií, která odděluje zlepšování a zhoršování provozních podmínek v sektoru.

Zároveň platí, že se index nachází pod 50-bodovou linií již od června 2022, což také implikuje, že se provozní podmínky v českém průmyslovém sektoru nepřetržitě zhoršují již 28 měsíců v řadě.

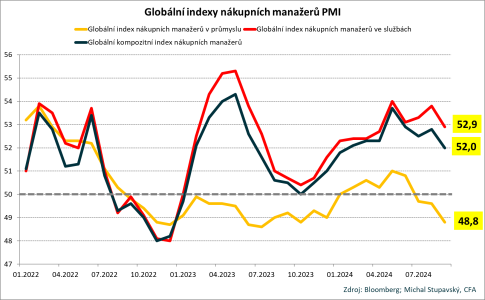

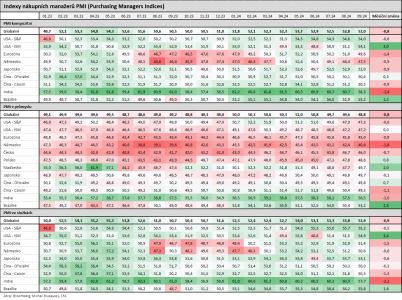

V tuto chvíli již máme k dispozici také globální indexy PMI za září. Tyto konjunkturální indexy jsou přitom pravděpodobně nejlepším dostupným indikátorem aktuální kondice a krátkodobého výhledu světové ekonomiky. Růst světové ekonomiky je i nadále hnán sektorem služeb. Globální index PMI ve službách dosáhl v září 52,9 bodů, což je stále velice solidní hodnota, byť došlo k meziměsíčnímu poklesu z 53,8 bodů v srpnu. Na druhou stranu průmyslový sektor je nyní v mírné kontrakci, když globální index PMI v průmyslu poklesl z 49,6 bodů na 48,8 bodů, a nacházel se tak pod klíčovou 50-bodou hranicí již tři měsíce v řadě. Globální kompozitní index PMI pak poklesl z 52,8 bodů na 52,0 bodů, což je stále konzistentní s poměrně slušným růstem světové ekonomiky mírně pod 3 %.

Při pohledu na vývoj PMI indexů v hlavních ekonomikách je i nadále evidentní, že hlavní slabost světové ekonomiky je i nadále přítomna v evropském průmyslovém sektoru.

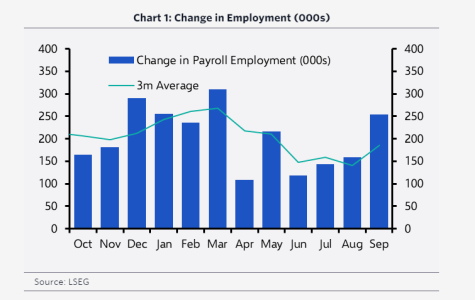

V pátek byla zveřejněna velice dobrá data z amerického trhu práce. V září bylo v americké ekonomice vytvořeno 254 tisíc nových pracovních míst, zatímco analytický konsenzus agentury Bloomberg počítal pouze se 154 tisíci. Navíc byla také revidována směrem nahoru srpnová hodnota ze 142 tisíc na 159 tisíc. Míra nezaměstnanosti v září poklesla o jednu desetinu procentního bodu ze 4,2 % na 4,1 %, přičemž analytický konsenzus očekával stabilitu podílu nezaměstnaných v největší světové ekonomice.

Dynamika americké ekonomiky je tak i nadále poměrně slušná, což také potvrzují zářijové hodnoty obou kompozitních indexů nákupních manažerů PMI, viz tabulka výše. Navíc inflační požár ještě zcela uhašen nebyl, neboť celková meziroční inflace za srpen činila 2,5 % a jádrová inflace dokonce 3,2 %, a tudíž je 2% inflační cíl Fedu stále ještě poněkud vzdálen. Domníváme se proto, že Fed bude na dalších měnově-politických zasedáních s dalším snižováním základních úrokových sazeb opatrnější a bude pokračovat v jednotlivých krocích vždy už pouze po čtvrt procentním bodu, jestli vůbec. V každém případě představovala pozitivní páteční data z amerického trhu práce pozitivní faktor pro riziková aktiva v čele s akciemi.

Zdroj: Capital Economics

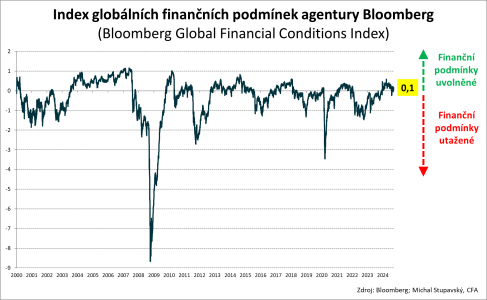

Celkové globální finanční podmínky – měřeno dle úrovně základních úrokových sazeb centrálních bank, akciových valuací, kreditních marží a dalších indikátorů – jsou zatím v letošním roce poměrně hodně uvolněné, což pro riziková aktiva v čele s akciemi a korporátními dluhopisy s neinvestičním spekulativním ratingem (high-yield) představuje velice pozitivní faktor.

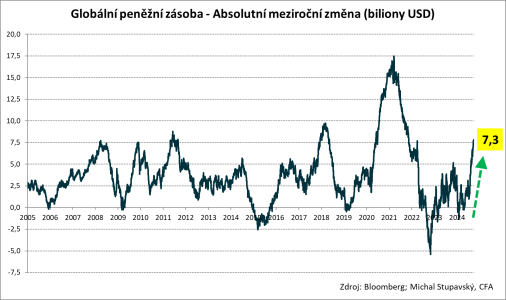

Výrazně uvolněné globální finanční podmínky se v tuto chvíli projevují také v tom, že globální peněžní zásoba nyní roste meziročním absolutním tempem o 7,3 bilionů dolarů, což je nejsvižnější dynamika od začátku roku 2021. Objem likvidity ve světové ekonomice a na globálních finančních trzích tak v posledních měsících velice silně roste, což je rovněž velice pozitivní faktor pro výkonnost rizikových aktiv.

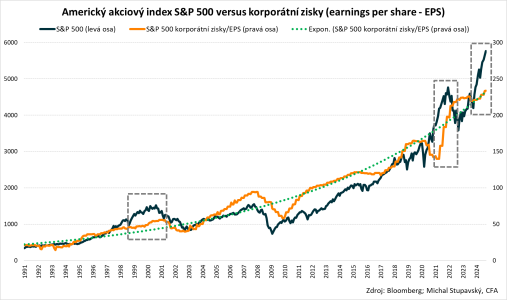

Na druhou stranu se nicméně nyní také zdá, že akciové trhy poněkud předběhly své korporátní fundamenty neboli dynamiku korporátních zisků, a to platí především pro americké akcie. Na následujícím grafu totiž můžete vidět, že současná úroveň hlavního amerického akciového indexu S&P 500 je opět poměrně výrazně nad dlouhodobým fundamentálním trendem korporátní ziskovosti, což jinak řečeno znamená, že akciové valuace v podobě poměru P/E jsou nyní velmi výrazně nad dlouhodobými historickými průměry, s aktuální hodnotou 26x. Obdobné epizody v minulosti, zejména v roce 2000 a 2022, vyústily ve výrazný akciový propad s tím, že v letech 2000 až 2002 akciový index S&P 500 kumulativně poklesl o 40 % a v roce 2022 poklesl o 19 %. V žádném případě nechceme tímto analytickým rozborem indikovat, že investory nyní čeká podobně výrazný propad, jako bylo splasknutí technologické bubliny v roce 2000, nicméně určitá opatrnost je v tomto okamžiku určitě kvůli výrazně přemrštěným valuacím amerických akcií na místě, a to i přes výše zmíněné silně pozitivní technické faktory v podobě velice uvolněných globálních finančních podmínek a velice strmého růstu globální peněžní zásoby.

Pokud jde o vývoj na finančních trzích v minulém týdnu, nedařilo se ani akciím, ani dluhopisům. Globální akciový index MSCI All Country World odepsal 0,6 % a globální dluhopisový index odepsal dokonce 1,8 %, což je na dluhopisové poměry velice silný pokles. Co se konkrétně akciových trhů týče, jediným trhem s výraznější ziskem byla Čína, jejíž akciový index MSCI China připsal zisk 11,4 % a od začátku roku je již o 34,6 % výše. Globální komoditní index Bloomberg Commodity Total Return připsal zisk 1,9 % a to primárně díky prudkému nárůstu cen ropy.

Od začátku roku je vývoj na globálních finančních trzích velice pozitivní. Akcie připisují zisk 17 %, dluhopisy 2 % a komodity 8 %.