Na globálních dluhopisových trzích zatím v letošním roce panuje relativní klid

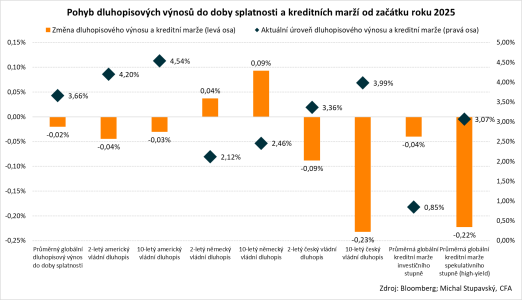

Na globálních dluhopisových trzích zatím v letošním roce panuje relativní klid. Průměrný globální dluhopisový výnos do doby splatnosti (Bloomberg Global-Aggregate Yield To Worst) od začátku roku poklesl nepatrně o 2 bazické body na aktuální úroveň 3,66 %.

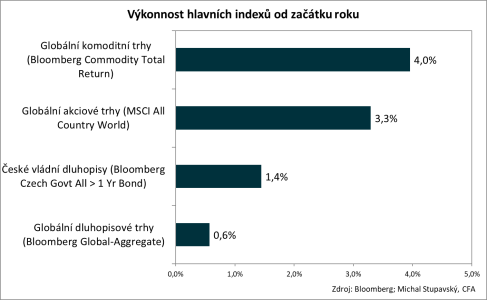

Tento vývoj dluhopisových výnosů do doby splatnosti koresponduje s mírným růstem globálního dluhopisového indexu (Bloomberg Global-Aggregate) o 0,6 %. Výnosy do doby amerických vládních dluhopisů mírně poklesly o přibližně 3 bazické bondy s tím, že výnos do doby splatnosti klíčového desetiletého benchmarku nyní činí 4,54 %. České vládní dluhopisy globální index poměrně výrazně outperformovaly, když jejich výnosy do doby splatnosti v průměru poklesly o 16 bazických bodů, což odpovídá zisku indexu českých vládních dluhopisů na úrovni 1,4 %. Výnosy do doby splatnosti německých vládních dluhopisů pak naopak mírně vzrostly, v průměru o 7 bazických bodů. Pokud jde o korporátní dluhopisy, jejich vývoj byl relativně příznivý. Průměrná globální kreditní marže na korporátních dluhopisech s investičním ratingem (Bloomberg Global Aggregate Corporate Average OAS) poklesla o 4 bazické bondy na 0,85 % a průměrná globální kreditní marže na korporátních dluhopisech s neinvestičním spekulativním ratingem (high-yield) (Bloomberg Global High Yield Average OAS) poklesla dokonce o 22 bazických bodů na 3,07 %. V tomto ohledu se domníváme, že tato velice nízká volatilita na globálních dluhopisových trzích velice pravděpodobně v průběhu celého letošního roku nepřetrvá.

Americká společnost Nvidia, největší miláček investorů posledních let, stanovila minulé pondělí jeden nový historický rekord akciových trhů. Konkrétně šlo o to, že cena akcie za jediný den poklesla o 17 %, což odpovídalo poklesu tržní hodnoty společnosti o rekordních 589 miliard dolarů. Za celý týden pak cena akcií Nvidie poklesla o 16 %.

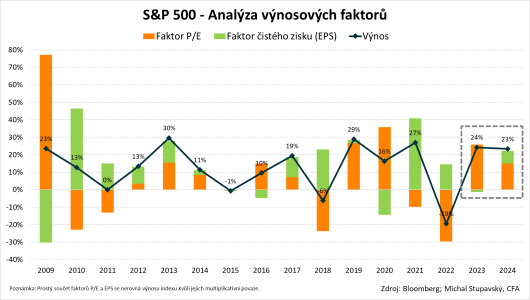

Hlavní americký akciový index S&P 500 vykázal za dva uplynulé roky 2023 a 2024 vysoce nadprůměrné kumulativní zhodnocení 53 %, což koresponduje s nárůstem hodnoty indexu z 3840 bodů na 5882 bodů. Analýza výnosových faktorů přitom ukazuje, že faktor čistého zisku (EPS – earnings per share) přispěl k celkovému zhodnocení 6 % (růst EPS indexu z 223 dolarů na 238 dolarů) a faktor P/E přispěl k celkovému zhodnocení 41 % (nárůst P/E z 18,3x na 26,5x). Na relativní bázi pak platí, že faktor čistého zisku vysvětluje pouze 13 % celkového zhodnocení indexu, zatímco faktor P/E vysvětluje 87 % celkového zhodnocení indexu. V tomto ohledu se pak zdá, že výrazná akciová rally na amerických akciích s velkou tržní kapitalizací v posledních dvou letech 2023 a 2024 byla do značné míry hnána živočišnými pudy (animal spirits) na bázi očekávání investorů ohledně výrazného strukturálního a dlouhodobého pozitivního stimulu na korporátních ziskovost díky překotnému rozvoji umělé inteligence.

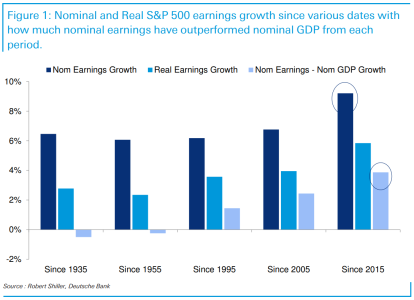

Vynikající graf publikoval Jim Reid z Deutsche Bank. Jeho analýza ukazuje, že od roku 1935 činí průměrné roční tempo růstu (compound annual growth rate – CAGR) korporátních zisků (earnings per share – EPS) hlavního amerického akciového indexu S&P 500 6 % a rozdíl mezi touto hodnotou a průměrným ročním tempem růstu nominálního HDP je prakticky nulový. Nicméně od roku 1995 je tato diference kladná, tedy tempo růstu korporátních zisků bylo vyšší než tempo růstu nominálního HDP, a to s tím, že tato kladná diference má tendenci od roku 2005 narůstat a zejména pak od roku 2015. Proto platí, že od roku 2015 bylo průměrné roční tempo růstu korporátních zisků oproti průměrnému ročnímu tempu růstu nominálního HDP o 4 procentní body vyšší. Z tohoto analytického závěru pak vyplývá klíčová otázka. Je tento střednědobý trend v průběhu následujících let odsouzen „navrátit se k průměru“, tedy dlouhodobému trendu přibližně nulové diference, anebo je tento střednědobý trend udržitelný také v dlouhém časovém horizontu? My se domníváme, že výrazně pravděpodobnější je první varianta, přestože přesné načasování je samozřejmě nemožné. Zároveň se domníváme, že pokud by se tento náš základní scénář budoucího vývoje v průběhu následujícího období skutečně vyplnil, valuace indexu S&P 500 by musely výrazně poklesnout, protože v jejich aktuálních rekordních úrovních je zaceněno jednoznačné pokračování výše zmíněného střednědobého trendu, tedy tempo růstu korporátních zisků podstatně vyšší oproti tempu růstu nominálního HDP.

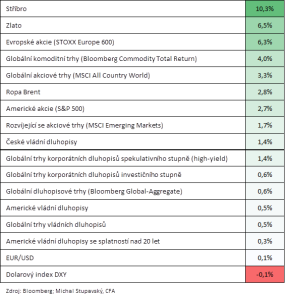

Pokud jde o vývoj na finančních trzích v minulém týdnu, dolarový index DXY poměrně výrazně posílil o 0,9 % na 108,4 bodů, globální akciový index MSCI All Country World poklesl o 0,4 %, globální dluhopisový index Bloomberg Global-Aggregate nepatrně vzrostl o 0,1 % a globální komoditní index Bloomberg Commodity Total Return poklesl o 1,0 %.

Od začátku letošního roku se pak nejvíce daří komoditám, když index Bloomberg Commodity Total Return připisuje zisk 4,0 %. Následují akciové trhy s tím, že index MSCI All Country World připisuje zisk 3,3 %. Dluhopisové trhy dle indexu Bloomberg Global-Aggregate pak připisují mírný zisk 0,6 %.

Detailní výkonnosti od začátku letošního roku pak vypadají následovně:

Tři nejlepší aktiva: stříbro +10,3 %, zlato +6,5 % a evropské akcie (STOXX Europe 600) + 6,3 %

Tři nejhorší aktiva: dolarový index DXY -0,1 %, oslabení dolaru vůči euru o 0,1 % a index amerických vládních dluhopisů se splatností nad 20 let +0,3 %